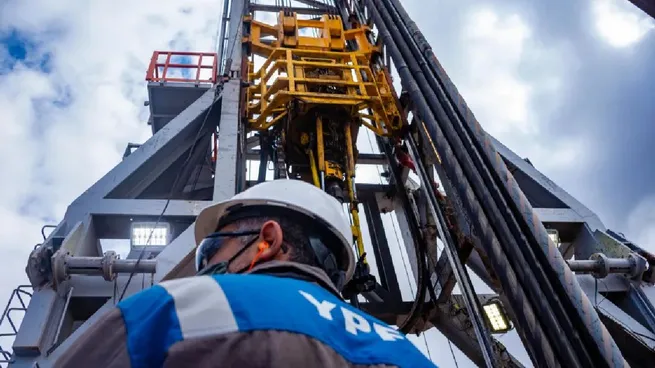

Según la agencia, las nuevas calificaciones de YPF reflejan el «adecuado nivel de apalancamiento», el «elevado potencial» de crecimiento en Vaca Muerta, la «sólida posición competitiva» y una «elevada flexibilidad financiera».

Según la agencia, las nuevas calificaciones de YPF reflejan el «adecuado nivel de apalancamiento», el «elevado potencial» de crecimiento en Vaca Muerta, la «sólida posición competitiva» y una «elevada flexibilidad financiera».

Y continuó: “El plan de desinversión en activos convencionales, que representan cerca del 25% del total de producción de la compañía, le permitirá a YPF liberar inversiones antes destinadas a las mencionadas áreas para acelerar el plan de desarrollo de crudo no convencional en Vaca Muerta”.

En esa línea, la agencia remarcó que una vez que YPF se desprenda de sus áreas convencionales, logrará mejorar sus márgenes de rentabilidad en el segmento upstream, debido a los menores costos operativos del shale en comparación al crudo convencional. “El lifting cost de los activos convencionales (u$s25/boe promedio) es cinco veces el costo de los activos shale (u$s5/boe), y las áreas a desinvertir reflejan solo el 1% del EBITDA de la compañía a 2023”, añadió.

¿Qué es el Proyecto Andes de YPF?

El Proyecto Andes para la venta de áreas maduras se extiende a 30 áreas convencionales agrupadas en 11 clusters ubicadas en las provincias de Mendoza, Neuquén, Río Negro y Chubut.

Según informó la compañía, en la primera semana de junio se recibieron más de 60 ofertas de parte de más de 30 compañías nacionales e internacionales. «Demuestra el interés y el éxito de la propuesta de la compañía en el mercado», sostuvieron. Al momento del cierre se contabilizaban casi 80 ofertas en total.

Actualmente YPF analiza las propuestas recibidas y en breve iniciará las negociaciones finales tendientes a la firma de los acuerdos para la transferencia de los activos durante el segundo semestre. Esa tarea estará a cargo de un comité de expertos integrados por altos directivos de la petrolera, pero sin la participación de su CEO y presidente Horacio Marín, que eligió correrse del proceso para aportar más nitidiz al proyecto. «Todo este proceso lo lleva adelante el Banco Santander junto a YPF como forma de garantizar la transparencia e independencia de las decisiones que se tomen», indicaron desde YPF.

Expectativa por una mayor inversión en Vaca Muerta

Según Moody’s, otro de los fundamentos para subir la nota es la fuerte actividad en Vaca Muerta. “Esperamos para los próximos años que YPF continúe enfocando sus inversiones en el desarrollo de crudo y gas no convencionales en sus activos situados en Vaca Muerta, lo que le permitirá incrementar la producción y destinar una porción considerable de lo producido a mercados externos”, advirtieron. En este escenario, recalcaron que esperan que YPF mantenga sus niveles de endeudamiento promedio 2024-25 por debajo de 2,0x Deuda Neta/EBITDA (medido en dólares) y mantenga su cobertura de intereses a EBITDA por encima de 5,0x, con márgenes de rentabilidad en torno al 30%.

Sin embargo, también alertaron que debido al ambicioso plan de inversiones de la compañía, YPF mantendrá un flujo de fondos libre negativo por lo menos hasta 2025.

Suba de precios de los combustibles

En el segmento de downstream, Moody’s proyectó “menores ventas de combustibles” producto de la caída en la demanda agregada y el nivel de actividad. Sin embargo, subrayó que los sucesivos incrementos en los precios de los combustibles registrados en el último trimestre de 2023 y el primer trimestre de 2024 le permitieron a la compañía “trasladar el incremento de costos a precio de surtidor a niveles más cercanos a los de paridad de importación, y mitigarán parcialmente el efecto de menor actividad, mejorando los márgenes de rentabilidad del sector”.

Una posición favorable en el mercado interno

Las nuevas calificaciones de YPF también reflejan la “exposición” de la compañía a las políticas del sector energético doméstico, así como su posición como el corporativo industrial y compañía energética e integrada verticalmente más importante de Argentina, con importantes reservas de petróleo y gas, incluyendo grandes reservas no convencionales.

Para Moody’s, las calificaciones incorporan su sólida posición competitiva en el mercado local (+55% de market share) con más de 1.600 estaciones de servicio, equivalente al 35,5% del total y más de la mitad de la capacidad de refinación del país.

El Proyecto Argentina GNL y el avance del RIGI

En este marco, Moody’s destacó las nuevas obras de infraestructura en el segmento midstream como el Oleoducto Vaca Muerta Sur, sumado a un marco regulatorio más favorable derivado de la ley Bases y el Régimen de Incentivo a las Grandes Inversiones (RIGI), que le permitirá a YPF “incrementar su saldo exportador y disminuir su exposición a la elevada volatilidad del contexto económico local”.

El desarrollo de infraestructura de transporte y despacho de crudo y las futuras inversiones en el “Proyecto Argentina GNL” le permitirá a YPF, y al resto de los jugadores del sector, incrementar considerablemente el nivel de producción de hidrocarburos en el país, enfatizó la calificadora en su reporte. En el primer trimestre de 2024, YPF promedió exportaciones por 23Mbbl/d barriles por día (9% de la producción total) a Chile a través del oleoducto de OTASA.

En energía el principal proyecto atado al RIGI es la planta de GNL de YPF y Petronas. «Sin RIGI no hay Argentina GNL (ARGLNG)», dijo Horacio Marín días atrás. Es más, según pudo saber este medio, YPF depositó semanas antes del tratamiento de la ley Bases unos u$s180 millones como garantía para iniciar el proyecto, de un total de u$s360 millones que debería completar Petronas si es que el RIGI entra en vigencia. Si el Régimen no sale, la petrolera de bandera argentina tendrá que dar por perdida la suma.

El acuerdo con Petronas prevé comenzar a exportar GNL a partir de 2027, con ese primer buque metanero. En principio serían unos 6 mm3/d. Pero para dos años más tarde se espera que una terminal flotante quede instalada solo para YPF y los malayos, y que luego llegue otro buque más para que lo utilice el resto de la industria. En ese momento la exportación total treparía a 40 mm3/d.

Finalmente, la tercera etapa pretende la puesta en marcha en 2031 de una planta de GNL onshore con un presupuesto de u$s10.000 millones, que agregaría otros 40 mm3/d adicionales, y que en junto a otras cuatro empresas fuertes del sector, producirán un total de 80 mm3/d.

Mejora en la calificación de las Obligaciones Negociables

Moody’s aseveró que YPF planea la emisión de las Obligaciones Negociables Clase XXX denominadas en dólares y pagaderas en pesos (Dollar-linked) por el equivalente a u$s100 millones, ampliables, con amortización a los 24 meses de su emisión. “Las ON devengarán intereses a una tasa de interés fija de 1%, pagaderos trimestralmente. El destino de los fondos será principalmente para inversiones en activos físicos situados en el país y capital de trabajo”, reveló, según los datos publicados en la CNV.

Así, estimó que la calificación de crédito asignada a las ONs a emitir “podría verse modificada ante la ocurrencia de cambios en el proceso de finalización de documentos y la emisión de valores que se encuentran en estado previo a oferta pública; como así también, alteraciones en las características fundamentales de la calificación tales como cambios en las condiciones de mercado, proyecciones financieras, estructura de la transacción y los términos y condiciones de la emisión o información adicional”.

Factores que pueden generar un deterioro de la calificación

Por último, Moody’s advirtió que una baja en la calificación de YPF podría derivarse de:

- Un aumento sostenido en el nivel de apalancamiento de la compañía por encima de 3,0x;

- La incapacidad de aumentar la producción de crudo y gas no convencional de acuerdo a lo esperado;

- Un deterioro en la liquidez y flexibilidad financiera de la compañía

- Eventos o cambios en las condiciones de mercado que deterioren significativamente las operaciones de la compañía.

- https://www.ambito.com/energia