La disminución de la demanda de vehículos eléctricos ha provocado un derrumbe en el precio del litio, lo que pone en riesgo tanto los proyectos de inversión y producción como los puestos de trabajo del minería en el mundo.

La disminución de la demanda de vehículos eléctricos ha provocado un derrumbe en el precio del litio, lo que pone en riesgo tanto los proyectos de inversión y producción como los puestos de trabajo del minería en el mundo.Los motivos que explican esta caída están relacionados con la demanda de carbonato de litio utilizada en la fabricación de baterías para vehículos eléctricos en China, que creció por debajo de lo esperado en la última parte de 2023.

Al respecto, el análisis de Minería indicó que para lo que viene hay «expectativas de lenta recuperación para los primeros meses de 2024 debido a una demanda menos sólida de vehículos eléctricos con desaceleración de su economía y los principales mercados del mundo, fundamentalmente Estados Unidos y Europa» y sostuvo que la baja demanda tiene como contrapartida un exceso de oferta en el mercado de carbonato.

¿Qué pasó con el precio del litio?

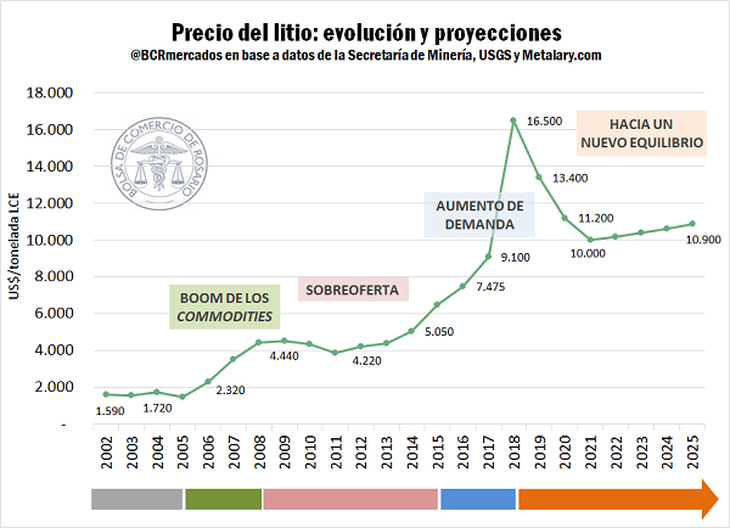

Según un reporte de la Bolsa de Valores de Rosario, el precio de litio a nivel internacional empezó a aumentar a partir del 2002 en el marco del boom de commodities impulsando inversiones en el sector, que generaron una sobreoferta del metal a partir del año 2008. En el período 2008-2015 el precio se mantuvo en valores cercanos a los 4.300 US$/t.

Posteriormente, la fuerte expansión de la demanda de los vehículos eléctricos impulsó los precios y las inversiones.

Sin embargo, luego de alcanzar un pico de u$s16.500/t en el año 2018, los precios cedieron a partir del crecimiento de la oferta de litio por la producción australiana y Argentina.

Se estima que al 2025 los mismos podrían situarse en una banda de valores de entre 10.000 y 11.000 US$/t. Esto muestra que se espera se consolide este nuevo reacomodamiento en el mercado internacional que lleve a precios menores y estables en el tiempo.

¿Qué esperan en la Cámara Argentina de Empresas Mineras?

El vicepresidente de la Cámara Argentina de Empresas Mineras (CAEM), Franco Mignacco, indicó que «el precio internacional del litio se encuentra con valores a la baja, inmerso en un contexto de altas tasas de financiamiento a nivel mundial, una desaceleración de China, cambios en las estimaciones de ventas de los vehículos eléctricos y los sobre inventarios de productos para batería que han impactado fuerte en los precios de venta, que han llegado a sufrir más de 80% de merma».

A pesar de este contexto desfavorable, aclaró que «en Argentina los principales yacimientos en construcción continúan avanzando» y aseguró que «el impacto de la situación se siente en aquellos proyectos de menor envergadura o más marginales, que están más atados a los niveles de precios, y por tanto están expectantes de definiciones».

De acuerdo a sus previsiones, «estos precios a la baja podrían sostenerse hasta más allá del primer semestre, para luego dar paso a una paulatina recuperación del precio, aunque no se espera que llegue a los valores pico de fines de 2022».

El impacto del derrumbe del precio en los proyectos y la inversión de litio en el país

La merma en los precios tuvo su impacto en los mercados. En ese sentido, Arcadium Lithium, la principal productora de litio en Argentina, ya anunció que el ritmo de las expansiones de los proyectos se van a demorar debido a las condiciones actuales y al desafío que representan los precios.

La compañía, que surgió de la fusión Livent y Allkem de tiene previsto invertir este año entre US$225 millones y US$325 millones de capital de crecimiento en Argentina, según informó Bloomberg. Dos de los tres proyectos que actualmente producen litio en Argentina pertenecen a Arcadium Lithium: Fénix y Olaroz, ambos en proceso de ampliación.

En paralelo y a contramano del incierto escenario por el precio, el mayor proveedor mundial para la producción de baterías de litio, Ganfeng Lithium compró por u$s70 millones el 15% del proyecto salteño de Pastos Grandes, propiedad de Lithium Americas Argentina Corp

La inyección de capitales extranjeros en el territorio nacional en los últimos años, ha llevado a que la Argentina sea el país que más inversión recibió en el mundo para proyectos de exploración de litio, en el período 2010-2022. En ese lapso, entraron al país casi u$s500 millones sólo en concepto de inversiones para exploración de litio.

Esto representa el 22% de la inversión directa global para la exploración de este mineral, más que Estados Unidos (16%), Australia (15%), Canadá (12%) y Chile (9%), de acuerdo con datos de la Comisión Chilena del Cobre (Cochilco).

Fuente: Ambito.com